贾锐杰 栏目: 亿恩观察 2年前

简介:开启“假期模式”

欧美迎来圣诞节假期,跨境卖家单量应声下跌。这个今年最后的假日季将成为单量分水岭,宣告旺季基本结束,淡季到来,销量将进入一段时间的低谷期,一些卖家已提前进入“假期模式”。

复盘2023年,几家欢喜几家愁,有卖家销售额更进一步,但利润仅与去年持平,也有卖家销量略减但利润率上升。对于2024年的规划,卖家偏向保守的增长目标,同时希望找到新的增长机会。

SHEIN、Temu、TikTok平台的海外热度爆炸式增长,多方围攻之下,亚马逊已经不能继续躺在“功劳簿”上。有分析认为,SHEIN和Temu代表了中国出海商业的第三次迭代,搭建起了“中国营销”网络;在用户注意力就是货币的后智能手机时代,TikTok已经站上社交电商高地。明年,观察并判断是否加入这些新平台,将是跨境卖家的一个重要工作。

单量跳水旺季结束,卖家总结2023

从上周五开始,卖家们就留意到订单开始滑坡,周末海外用户忙于圣诞节狂欢,单量继续下滑,到了今天已经进入腰斩状态。卖家反馈一致,只是跌幅不同:

“这销量下滑的太可怕。”

“我们的销量变成五1/5了。”

“半夜看了一眼ERP后台,销量腰斩再腰斩,我又焦虑了。”

“周五下降20%,周六砍半,后面再掉就回家过年算了。”

“老外都放假了,今天的订单也很凉快。”

“已经腰斩,提前祝大家过年好。”

圣诞过后,今年的假日季销售基本告一段落,卖家清楚单量回落是正常的销售周期,只是销售骤降归于平淡,仍然不免受到些刺激。大概到月底,才会进入漫长的单量恢复期,为旺季忙碌了许久的卖家得以趁机休整,一些卖家表示2023年工作基本结束,已经准备放假了。

事实上对比去年,今年的单量回落要来得更早一些。例如在过去几天,有卖家表示去年此时还在爆单,今年已经凄凄惨惨戚戚了。“这个亚马逊旺季已经结束。去年所在类目一直旺到1月15日流量才开始下跌,今年提前20天就进入淡季了。”

销量已然如此,卖家便暂时将一线销售放缓,对2023年整体情况做了复盘,并开始着手来年的新品开发及一季度备货。

尽管卖家今年多次感慨“太卷”,有了销售额没了利润。但目前看,一些卖家仍然完成了新一轮财富积累,这个话题在知无不言上讨论颇多:

“2023年转型还算成功,没有定预期,但是目前来看40个(W)利润是有了。2023年最大收获就是定位了产品,2024年争取保50个,冲100个。”

“存了100个,总开销8w,希望来年更好。自己单干马上四年了,今年亚马逊到手115万,基金股票盈利5-6万的样子,开销大概7-8万吧。目前存款300万左右。明年目标到手150万以上,加油!”

“小卖家,挣下14W。”

也不乏卖家被备货量或低价拖累。“一提到这个就伤心了,年初-45W,年底-55W了。”“今年利润直线下滑,开的两个品也没推起来。”“24年只希望能活着,现已经降低老品的预期收入,看能不能开两个新品弥补利润。”卖家感慨,2023年转眼之间就没了,想细算一下今年的状况,却不敢算。

公司整体业绩是卖家的重要关注点。

卖家@Amazon五爷总结,公司亚马逊2023年的业绩和2022年差不多,接近2个小目标,销量下跌10%,客单价涨了15%,广告总体占比6%,旺季仓储费占据当月销售额2%左右,利润率比去年好一点。

其他平台上,Temu从每天600单下降到300-400单,原因是新品扶持期有限,卖起来后会涌入新的供应商,利润层面一般,主要作为清货渠道。这也是不少亚马逊卖家的考量。Shein第三方平台和沃尔玛,目前每月销售额一万美金左右,增长尚可,计划明年继续上新,以本身已有的产品为主,争取做到5万美金每个月、利润率20%。

卖家@跨境老张复盘,年初定的销售额目标基本能够完成,不过由于营销成本上升叠加客单价降低,利润只能和去年勉强持平。在今年这种竞争环境下,业绩算过得去。整体上来讲,今年旺季里面,十月份有点拉胯,但后面两个月还算符合预期。

也有人销售失利,备货过多是一个主要原因。一位卖家感慨,虽然今年美国站备货对比去年已经砍了很多,但最后还是备多了,结果就是怎么卖都卖不完,利润拉低,资金压力增大。这种情况在旺季进一步被放大。

另一位卖家情况类似。今年其备货过多,烧了大把广告才艰难地消耗掉大部分库存,但旺季利润大缩水,如果不是新品赚了点,总利润将会很难看,这让他决定减少对季节性产品的侧重:“一年等一次旺季,结果因为备货没把握好导致结果不如人意,明年不能太过依靠季节性产品了,风险太高,压力太大,最近几周提心吊胆的不行,太难了。”

2023年也将结束,新一年的计划开始提上日程。

保守制定2024目标,新一轮备货启动

此前老张分析,2023年和2024年将是行业比较困难的两年,只要能坚持下来,后续经济复苏的过程,也会是跨境生意重新步入快速增长的一个黄金期。随着美联储加息情况面改善,欧美消费者工资上涨及资本市场收益增加,预计会逐步增加非生活必须品的消费。这是一个积极信号。

目前对于2024年,老张表示应该还会做一个相对保守的增长目标,同时再看一些新的增长可能性,做一定的铺垫,为2025年的全面复苏做好准备。

从竞争维度看,越来越多卖家把提高供应链能力作为接下来的重中之重。

老张公司在过去两三年里逐步建立了自己的工厂,对主营产品进行了产品拆解以及自主生产,这在很大程度上提高了生产周期可控性,在对外部供应商的沟通中,也掌握了定价主动权。

“自己工厂的建立,也在一定程度上反过来推动产品线的深耕。对于生产流程比较简单的卖家来说,还是值得尝试的。”老张说。在他看来,除了把握好运营方法,强化对供应链的把控能力对跨境人而言也是至关重要的。

作为2024年第一站,卖家已经在为春节前后的销售备货。

“今年过年是2月10日,不少工厂在1月25日就放假了,2月25日过了元宵节才开工上班,招人、下单生产、发货又一两个星期,打包发货商家又是一个月时间,时间飞逝。”考虑到这个因素,有卖家已经按照四个月的需求来备货。

多个工厂近日已发布放假通知,春节假期部分时长近一个月。一家深圳供应商告知,年前有提货计划的,需于2023年12月25日(周一)前确认投产,之后的订单将安排年后交货,建议客户提前做好订单计划。

除了继续巩固在亚马逊等平台的经营,下一年许多卖家都面临着另一个问题:要不要入驻势如破竹的新平台?

群雄打擂,多渠道模式将成主流

随着SHEIN、TikTok、Temu多个新平台加速崛起,2024年平台与卖家间的竞争将更加激烈,行业越来越卷,固守单一平台的卖家将面临越来越困难的环境及下滑的利润率。但顺应多平台形势,能搏一搏新的增长机会。

几大平台现状如何,卖家有无布局的必要? Marketplace Pulse对2023年美国电商的总结可供参考一二。

亚马逊收起“功劳簿”

亚马逊占据了美国电商支出的40%。根据《华尔街日报》获得的亚马逊内部预测,2023年亚马逊将在美国交付59亿个包裹,送出的包裹数量将首次超过联邦快递和UPS。而在2018年,这个数字仅为10亿。

虽然客群庞大,但不断上涨的成本已经引起了卖家的不满。

据统计,亚马逊约将卖家收入的50%收入囊中,五年前这一比例仅为40%,因为亚马逊提高了履约费用,广告费用也水涨船高。根据FBA卖家提供的数据,一个典型的亚马逊卖家要支付15%的佣金、20%-35%的亚马逊履行费(包括仓储费和其他费用)以及高达15%的亚马逊广告和促销费。总费用因类别、产品价格、尺寸、重量和卖家的经营模式而异。

多年来,亚马逊打造出三大优势——品类丰富、低价和快速配送,竞争对手一般很难在所有方面都打败亚马逊。平台不断向飞轮投入精力,让它转得越来越快,亚马逊因此获得了更多市场份额,并在很长一段时间内成为美国电商增长的主要驱动力。

在这个过程中,亚马逊似乎只关注如何实现更低的价格和更快的物流,对其他方面并不上心。例如他没有不断调整自己来适应消费环境变化,平台购物风格始终不变,不少新卖家会惊讶亚马逊简单的网站显示和后台功能,2007年西方的电商就是一个搜索栏,直到现在大多数购物仍然是通过输入关键词搜索查询开始,再以此结束。时常出现的bug也让卖家质疑亚马逊科技公司的属性。

曾经,有人认为想抢走亚马逊的购物者几乎是不可能的,毕竟很多用户都是Prime会员,他们默认的购物选项就是亚马逊。但今年,SHEIN、TikTok和Temu三家新的挑战者分别已不同的方式进入市场,亚马逊无法轻易压制,长此以往,亚马逊还能以绝对优势端坐于王座之上吗?

不过,新平台的出现会让亚马逊对卖家更友好,并在购物环节投入更多,这对卖家、买家和盘活市场都是好事。亚马逊美国站大幅下调服装卖家的佣金,就是一个典型的事件。

2024年1月15日,亚马逊将定价低于15美金的服装类商品销售佣金由17%降至5%,定价介于15美金至20美金之间的佣金由17%降至10%,对于各项费用逐年飙升的亚马逊生意来说,平台这次主动让利意义非凡。

业界普遍认为,亚马逊此举是为了应对SHEIN等平台的快速增长,平台减少低价服装的分成,让卖家有更大的定价空间和其他平台竞争。这是亚马逊支配地位之外的对手出现时,平台的应对方法。

但亚马逊要关注的不仅是服装类目了,SHEIN推出第三方卖家市场成为一个全品类平台,不少亚马逊上的知名卖家和品牌已经开始通过SHEIN销售。亚马逊应当关注的生猛平台也不止SHEIN一个。

狂飙的SHEIN和Temu,中国出海商业第三次迭代

SHEIN和Temu是当下关注度最高也最具影响力的购物应用。到今年年底,在全球50个最大的经济体中,他们在一半国家的下载量排名第一。下载量不代表收入,但代表趋势。

业内认为,这二者代表了中国出海商业的第三次迭代——第一次是“中国制造”,国内供应商为海外品牌代工;第二次是“中国销售”,即中国卖家通过亚马逊等平台进行销售;第三次就是当下的“中国营销”,中国平台负责物流、推广等环节,昔日为沃尔玛等零售商或耐克等品牌生产产品的中国工厂,现在可以通过专门为他们打造的平台直接向购物者销售产品,今年大热的全托管模式就是这样。

这些新平台的突起引人瞩目,Temu刚上线一年,还没有充分证明自己的实力,不过SHEIN在这个概念上走得更远、做得更大,是“中国营销”的代表。SHEIN不是一个单纯提供友好价格商品的平台,他拥有社交网络上的强大营销力量,例如他在Instagram上的粉丝数量就超过了亚马逊、沃尔玛等平台的总和。

而得益于母公司拼多多看似无限的资金支持,Temu可能是历史上从零起步到形成规模最快的零售商。

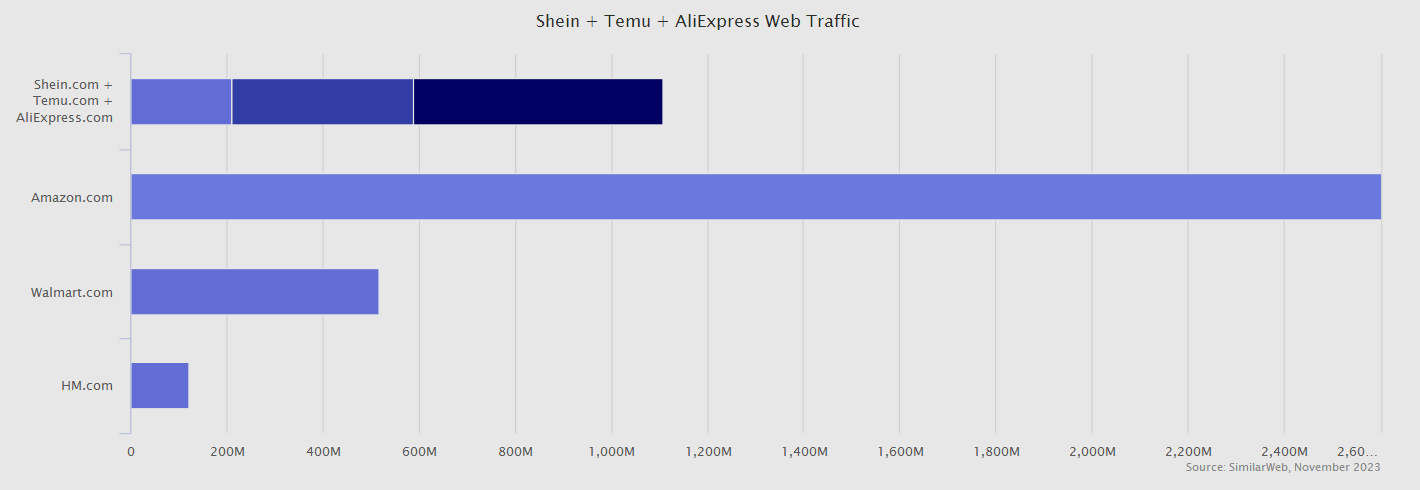

这些新势力零售商正在冲破亚马逊的“沙盒”。目前,SHEIN、Temu和AliExpress的月网络访问量合计超过10亿次。约为亚马逊在美国访问量的一半,是沃尔玛的两倍。

SHEIN和Temu的海外攻势有多猛?二者甚至拉升了中国至欧美的空运价格。

外媒报道,西方国家对SHEIN、Temu上的快时尚和电商产品需求激增,让欧美向空运价格大涨。有海外物流商想和航空公司价格谈判,却被告知“中国电商巨头正在使用运力”,后者甚至愿意出两倍的费用“保交货”。

11月,从中国发往欧美的电商货量增加,使全球航空货运量同比增长5%,Shein和Temu就是货运量和运价上涨的主要原因。中国至美国的即期运价月增长率为11%,达每公斤4.46 美元;中国至欧洲的空运价格也比一个月前上涨9%,升至每公斤3.96美元。

“今年,尤其是华南地区的空运市场,近几个月来一直比较坚挺,这很大程度上是受强劲的电商业务推动的。”空运数据提供商TAC Index的编辑威尔逊介绍,大多数航线上,电商可能占到货运量的40%至50%左右,在某些情况下甚至高达70%。

即便是在日本,这些中国平台也很吃得开。

日本物价上涨,来自中国电商平台的服装和生活杂货价格友好,越来越受当地消费者欢迎。今年7月Temu进军日本市场,近几月在日本iOS和Google Play的购物应用中下载量几乎每天都高居首位,只用121天就突破了400万下载量,战斗力爆表。

TikTok站上社交电商高地

最近,消费者与互联网的互动在功能、覆盖范围、使用时长等方面出现爆炸式增长。很多人的购物方式,已经从在台式电脑上登录亚马逊下订单,转变为花几个小时浏览社交媒体并留意要购买的产品。

注意力是后智能手机时代的“货币”,Facebook、Instagram和TikTok等社交媒体网络就占据了大部分注意力。通常社媒平台是作为广告渠道,再链接到外部电商网站,但TikTok完全打破了这个模式。

今年9月,TikTok在美国正式推出了应用内电商平台TikTok Shop,平台上最畅销的商品每月销售量已超过10万件。今年黑五网一大促中,该平台上的销售额之高让业内卖家大吃一惊,才知道TikTok Shop的销售能力已经不容小觑。

和其他电商平台不同,TikTok上的畅销品并非来自知名品牌,销售量最大的商店也并非大卖场。TikTok上最畅销的商品都是病毒式传播(或被推向病毒式传播)的商品,例如仅Unbrush顺发梳在年底就卖出了70万支。这就意味着,中小卖家也能在TikTok Shop取得一席之地。

TikTok在东南亚布局更早,这里社交电商高度发达,TikTok Shop也成为国内卖家进军东南亚的一个便捷渠道。一位卖家就表示,自己做了一年多的TikTok马来西亚站已经小有成绩,过程虽然辛苦,但目前结果是令人喜悦的。

接下来几年,亚马逊平台仍将是多数跨境卖家的重心,但业内试水新平台后的积极反馈不断传来,探索这些新渠道已经是大势所趋,卖家们很可能会在这里搭上另一辆快车。

暂无评论,快来评论吧~

暂无评论,快来评论吧~