何颖 栏目: 亿恩观察 2年前

简介:通过TikTok,乐享集团在东南亚疯狂输出,去年全年卖出279万件产品,相当于日出7600多件。

此前预测数据显示,未来三年中国独立站卖家数量将超过50万。

自2021年亚马逊封号潮后,广大跨境电商卖家就深刻认识到独立站“关键时刻能救命”的道理,自此跨境圈刮起了一股独立站建站风。今年亚马逊配送费、仓储费等各项成本大幅上涨,更是加快了这一速度。独立站俨然已经成为跨境电商卖家出海的新战场。

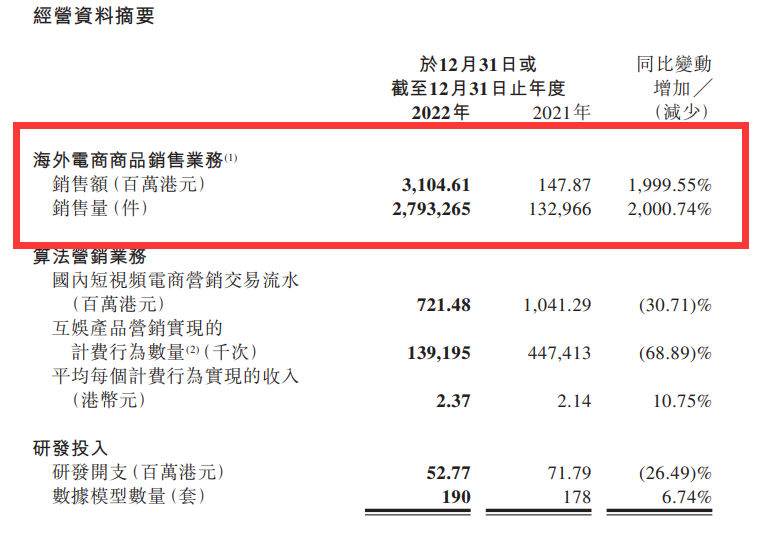

在这个过程中,部分企业通过自身技术优势,在极短时间内,拿下数十亿营收。乐享集团就是其中之一。2021年第四季度才布局跨境电商的它,仅用1年时间,营收就从“0”飙涨到了“31亿”,占总营收超八成。

而且它布局的市场并不是卖家扎堆的欧美,而是被吐槽客单价低、物流难度大成本高的东南亚。通过TikTok,乐享集团在东南亚疯狂输出,去年全年卖出279万件产品,相当于日出7600多件。

东南亚一直头顶“蓝海”光环,但与欧美跑出了众多大卖不同,东南亚除了吉宏股份就鲜少有听到哪个跨境卖家取得很好的业绩,与此同时,每当提及这个市场,卖家们也总是抱怨:“太难做。”乐享集团的成功至少证明了东南亚的市场潜力是存在的。

事实上,数据也表明东南亚电商市场正经历快速增长,谷歌、淡马锡和贝恩联合发布的《2021年东南亚互联网经济报告》预测,到2025年,东南亚电商经济规模有望突破2300亿美元。

而现在除了在Lazada、Shopee布局,东南亚电商领域“新秀”TikTok也给中国卖家出海提供了新思路。

1年从0到31亿,黑马卖家杀到

乐享集团2022年发布的财报显示,其海外电商业务去年实现营收31.05亿港元(约27.24亿元),销售毛利1.88亿港元(约1.65亿元),售出商品超279万件(每天售出7600多件)。

乐享集团旗下主要有三大业务:算法营销业务、海外电商业务、文化业务。财报显示,乐享集团2022年全年营业收入37.25亿港元。这也就意味着,海外电商业务占乐享集团总营收比重高达83.34%。

去年受通货膨胀影响,海外居民消费情绪并不高,从近日来各上市大卖公布的财报来看,大部分都陷入了增收不增利的困局,有些甚至出现亏损,反观乐享集团却因为海外电商业务,业绩迎来了“第二春”。由于海外电商业务收入大幅增长,它收获了上市以来最大幅度的年度增长(同比增长166.84%),一举将营收从前年的13.96亿港元,送到了37.24亿港元的新高位。

乐享集团主要通过自建独立站MARTOP开展海外电商业务,营销渠道为TikTok,主要销售产品为3C类电子消费品,主要客群为电子消费品销售商(B端中小客户)以及电子消费品消费者。

让人意外的是,它的这部分业务是2021年第四季度才开启的,但却只用了一年多时间就从0做到了31亿港元。发展速度之快让人惊叹,妥妥的独立站黑马。

海外业务增长势如破竹,与其基因有着密不可分的关系。“引流”一直是独立站卖家出海面临的头号难题,但这一困扰众多独立站卖家的拦路虎,在乐享集团看来却不成问题。

乐享集团于2020年在港交所成功上市,被称为“算法营销第一股”,多年来其在微信、抖音等互联网平台上帮助客户精准触达消费者,并促成交易,积累了丰富的算法模型、标签与技术经验。2022年,在短视频电商营销业务上,帮助客户在抖音平台销售了价值7.21亿港元的货品。

TikTok是抖音在海外的双胞胎兄弟,月活超过10亿,因此当乐享集团将在国内累积多年的大数据算法技术应用在它身上时,迅速获得了大量正向反馈。

不同于传统电商模式是用户基于自身需求去电商平台搜索商品,即“人找货”,具有先天技术优势的乐享集团通过制定算法策略,可以对TikTok的流量进行精准匹配,实现“让产品找人”,因此转化率十分高。数据显示,MARTOP从TikTok转化到独立站实现购买的比例最高可达10%。

一般的独立站转化率在0.3%~0.8%范围内,如果能够做到1%~3%已经算是比较成功的独立站卖家,由此可想而知它的转化率有多高。

MARTOP的目标市场是增量赛道东南亚,底层逻辑是“流量+供应链=GMV”。在布局海外市场时,除了有成熟先进的推荐算法作为流量获取工具,它还储备了稳定的货源及整合了相对成熟的供应链,因此当MARTOP在东南亚完全是降维打击。

“千人千面的内容、千人千面的产品”是对乐享集团算法营销业务的概况总结。在背后支撑这项业务的是其强大的技术基因。

乐享集团有70%的员工是技术、研发及运营人员,针对不同产品和媒介研发的数据模型达190套,算法模型所应用的数据标签达到2823个。

不仅如此,它还研发上进行了大量投资,持续构建自己的技术壁垒。截止2022年,其合计投入研发费用5277万港元。其中,海外电商商品销售业务研发费用2965万港元,约占总研发费用56.19%,这些费用主要用于海外市场推广数据采购和数据模型建立。

乐享集团表示,这些数据模型预计未来将会在海外电商商品销售业务的市场推广中发挥重要的作用,后续随著数据模型的完善,将用于海外电商商品销售平台建设,在产品兴趣推荐和提升使用者体验等方面发挥巨大的价值。

东南亚地区是全球电子商务发展最快的地区之一,良好的宏观环境和多重市场积极因素为具备数据算法能力的科技公司走出国门、拓展海外业务提供了难得的历史机遇。

尤其TikTok商业化正处在起步期,电商正值蓝海市场阶段,对标国内人民币万亿级短视频电商市场,东南亚未来增长空间巨大。

面对巨大的市场机遇,有技术底气作为支撑的乐享集团也展现出了自己的雄心壮志:“聚焦电子消费垂直领域,深耕东南亚市场,未来五年力争成为东南亚最大的电子消费品垂直领域电商平台。”

事实上,不仅是乐享集团,随着跨境电商行业进入深水区,越来越多的跨境电商卖家开始布局独立站,与此同时,经济下行压力似乎也在催促他们加快独立站布局步伐,因为在去年跨境圈招聘需求极大收缩情况下,独立站运营岗位的需求却一反常态暴增,哪怕到了今天,这个岗位的招聘热度也还在。

招聘回归,运营岗位需求暴涨131倍

不久前有卖家在论坛上透露:“今年做独立站的卖家很活跃,招了一帮新员工忙得很乐乎。”

其实,一些数据表明,独立站卖家对运营的招聘需求在去年已经有了爆发式增长。众所周知,由于受到通胀的影响,许多卖家去年的业绩并不好,这个影响传导到招聘端,亚马逊运营等岗位的招聘数量急剧减少。但令人惊讶的是,招聘市场寒冬下,独立站运营的招聘需求却不减反增。

职友集数据显示,2022年,独立站运营的市场需求较2021年暴涨了13100%。从招聘需求量来看,跨境电商卖家聚集地深圳当之无愧排第一,占比15.1%,广州(占比7.5%)和上海(占比4.5%)紧随其后。另外,学历大专最多,占59.0%,经验1-3年最多,占51.3%。

不过,受大环境影响,2022年独立站运营的整体薪资待遇遭遇了下滑(下降幅度6%),不过招聘需求量最大的深圳情况有所不同,在一片降薪潮中,该地区的独立站运营工资待遇较2021年同期反而增长了51%。

头部大卖显然比其他卖家更能认识到独立站的重要性。2021年,安克创新、跨境通、泽宝三家独立站年入总和超10亿元。从近期公布的财报来看,在持续加强建设情况下,2022年它们的独立站业务得到了进一步发展。

仅安克创新旗下六大独立站(Anker/ eufy/ soundcore/ Nebula/ AnkerMake/ AnkerWork)就实现收入6.76亿元,同比增长71.75%。而作为其主要销售渠道的亚马逊,2022年营收仅同比增长16.01%。

高速增长的背后意味着布局的加深。目前,安克创新在某招聘网站上挂着的六个运营职位中,就有两个是与独立站相关,其中一个是“品牌独立站运营经理”,另一个是“品牌独立站运营专员”。而为它带来绝大部分营收的亚马逊,同样也只是占到两席。

当然,对这两个重要岗位,它开出的薪资也并不低,其中“品牌独立站运营经理”25-35k.14薪,要求五年及以上电商运营工作经验,三年及以上团队管理经验等;“品牌独立站运营专员”15-22k.14薪,要求具备较强沟通协调能力,善于学习各类平台操作方式等。

从上述可知,尽管对很多跨境电商卖家而言,独立站颇具挑战性,但出于多方面考虑,仍选择加快布局步伐。何况珠玉在前,SHEIN的成功也给到卖家很多激励。在追随SHEIN的独立站卖家中,获得资本青睐的不在少数,比如Newme,从2020年11月成立到2022年2月,不到两年时间已经获得了三轮融资。

目前,无论是跨境电商卖家的个人意愿,还是政策层面,都对跨境电商独立站有所倾斜。例如近期湖南省就出台文件,鼓励企业自建跨境电商独立站。对跨境电商年交易额首次达到1亿元、10亿元的企业,分别给予最高20万元、100万元奖励。

在这种情况下,跨境电商独立站市场规模迅速扩大。浙江省电子商务促进会发布的《中国跨境电商独立站研究》报告显示,2016年中国跨境电商独立站市场规模仅为0.2万亿元,2020年却上涨到了0.8万亿元,四年增长了4倍。

不仅如此,据头豹研究院测算,2025年,中国跨境电商独立站市场规模有望达5.5万亿元,市场份额从2020年的25%上升至41%。

市场规模扩大的同时,独立站数量也迎来了爆发式增长。据商务部在2021年7月测算数据,中国跨境独立站数量已超20万。Shoplus预测,未来三年中国独立站卖家数量将超过50万。

独立站显然已经成为资本市场以及跨境电商卖家都重点关注的赛道。未来随着亚马逊、eBay等跨境电商平台成本不断上涨,卖家利润会更多地被压缩,独立站赛道还会变得更热闹,涌现的中国出海品牌也会变得更多。

届时,具有“蓝海”光环,潜力巨大的东南亚必定会给跨境电商独立站卖家带来更多想象空间。

年轻的东南亚,寥寥无几的独立站

谷歌、淡马锡和贝恩联合发布的《2021年东南亚互联网经济报告》显示,东南亚电商经济规模在2021年达到1200亿美元,年均复合增长率超过60%。预计到2025年,东南亚电商经济规模有望突破2300亿美元。

2022年,在全球各大市场相对增长乏力的时刻,东南亚电商GMV的增长率仍能高达16%。此前,Facebook和Bain的一项预测数据也显示,至2020年底,东南亚地区网购人数将超过3亿,比原预测(2025 年底)时间整整提前5年。

东南亚电商市场正在强劲增长,因此普遍被认为是下一个蓝海市场,有人甚至将它比作十年前的中国,土壤肥沃,孕育希望。

多年来,在这个市场里一直都是Shopee、Lazada等平台占主导。腾讯系支持的Shopee和阿里系支持的Lazada是东南亚地区跨境电商平台的代表,占据东南亚大半电商市场。

现在阿里不仅让蒋凡接管了Lazada,还不断砸下重金。去年,其刚分三次向 Lazada注资16亿美元(2022年5月的3.7825亿美元、2022年8月的9.125亿美元、2022年12月的3.425亿美元),日前又有消息显示,根据Lazada向新加坡会计和企业管制局(ACRA)提交的文件,它又从阿里获得了3.529亿美元的注资。

巨头动作频频再次印证了东南亚市场的发展潜力。

与第三方跨境电商平台的“热闹”不同,独立站却显得有点“冷清”,目前以独立站出名的仅有吉宏股份。它的模式与乐享集团类似,主要通过Facebook、TikTok、Google、Line、YouTube、Instagram 等国外社交网络平台,精准推送自建的产品单页广告进行线上B2C销售。

从营收数据来看,吉宏股份这一模式是成功的。不久前其发布的财报显示,2022年,公司跨境社交电商业务实现营业收入31.06 亿元,同比增长10%,实现归母净利润1.97亿元,同比上升14.53%。

除此之外,东南亚也是独角兽SHEIN十分重要的增长市场。目前已经在新加坡、泰国、越南和菲律宾开设品牌独立站。与此同时,它还将总部搬迁到了新加坡,以此为中心,辐射整个东南亚市场,进而推动全球化布局。

在SHEIN攻城略地时,其APP在东南亚消费者心中也逐步占据重要位置。根据Data.ai的统计,2022年前11个月,在菲律宾和马来西亚的众多购物应用中,SHEIN的活跃用户量分别排第3名和第5名。在泰国,SHEIN的下载量排行第四,在Shopee和Lazada之后。

值得注意的是,SHEIN也将其特色线下快闪店搬到了东南亚。去年,它相继在泰国的曼谷,菲律宾的马尼拉和新加坡推出多家快闪店。

亿邦智库的调研报告显示,跨境电商企业中,在东南亚的跨境企业,有78.87%开通了Shopee店铺,仅有3.09%的企业开设了独立站。

然而,随着社交媒体渗透率不断攀升,通过社交媒体平台和独立站,进行购物的东南亚消费者比重也非常大。有数据显示,东南亚消费者使用电商平台进行购物的比例仅50%,低于欧美市场。

因此在这个年轻,且充满发展潜力的市场,独立站还是存在较大发展空间的。而且TOPMART COO陈良透露,目前在第三方平台上,有将近一半的人选择货到付款的方式,而在独立站或社交电商上,货到付款的比例高达90%。

对于独立站卖家来说,引流往往是头号难题,如今流量聚宝盆TikTok正在东南的势头正猛,月活超过2亿,仅在印尼月活就超过1亿。它与独立站结合,或许可以碰撞出一些不一样的火花。并不一定要像乐享集团那样通过算法营销来实现GMV增长,直播、网红营销等都是一些可以借鉴的方式。

投资人石卢磊曾说:“企业出海,必须要去东南亚,这和你是巨头还是中小创业者没有关系。拿不下东南亚市场,一家公司就很难成为全球化视野的大公司,尤其是在电商领域。”

DTC品牌出海,东南亚是不可回避的市场。

暂无评论,快来评论吧~

暂无评论,快来评论吧~