晶晶 栏目: 亿恩观察 3年前

简介:跨境电商行业异动不断,由此催发的不安情绪,正推着卖家去搭建更多业务支点。

跨境电商行业异动不断,由此催发的不安情绪,正推着卖家去搭建更多业务支点。

近期,独立站领域几次掀起封号风波;此前的亚马逊封号潮也击溃了一批腰部卖家,挺下来的头部卖家则面临业务大幅缩水,或需要三五年时间来疗伤回血。

一旦遭遇封号,企业想重振旗鼓绝非易事。去年全年,有棵树跨境电商营收下跌约6成,母公司天泽信息亏损近27亿元;今年1-3月,天泽信息营收同比下跌超7成,公司仍亏损2700万。

层出的案例警示下,卖家将“合规化”定为第一安全经营准则。同时他们开始触及更多平台,来增加业务支点,如此即使日后有一处业务受损,也能避免大厦倾颓的惨烈。

对于许多平台型卖家而言,如果能够拿到门票,沃尔玛会是他们拓新平台的第一站。

近几个月,沃尔玛平台一改高冷姿态,将美国站入驻门槛中“年销100万美元”的要求降至“30万美元”,开始广发通行证,大力招商。许多卖家跃跃欲试,但他们也很好奇:早前入驻沃尔玛的卖家现在做得怎么样?沃尔玛上的销售运营和其他平台上有何不同?为了了解这些,我们找率先入驻的卖家聊了聊。

女装卖家日出数百单

广州某科技公司主营成年女装,早期做亚马逊及eBay平台起家。2017年,还只能用美国公司入驻沃尔玛时,该公司就进场,成为了中国第一批沃尔玛卖家,妥妥的先头部队。

现在,这家公司已注册多个沃尔玛店铺,去年其各店铺日均销售几十到上百单,成绩令人满意。

该公司刚入驻沃尔玛时运营也不顺利。其相关业务人员称:“当时这是一个全新的平台,我们只能靠着在亚马逊、eBay的经验去慢慢摸索。那时运营人才也比较稀缺,公司只能从其他平台业务部门去调人过来,一个个尝试,看运营能否适应这个新平台。”

这时,最让卖家头疼的问题就是平台系统bug太多,例如产品上架几天后链接突然消失、无故价格变动等,这种常见的奇葩情况,给卖家造成了不小的损失。

此外,平台的客服沟通环节也不顺畅。客服人员对平台及运营问题的了解有限,对于卖家反馈的许多问题都不能有效解答,卖家只能自己重复测试,摸索出可行的解决方法,而解决不了的就只好暂时搁置。这是许多卖家当时的一大难题。

选品和广告也是一大难点,整个市场没有很多有效的数据和Review,很难快速评估有潜力的产品。广告虽然跟亚马逊类似,但是没有否词,在打法上更需要技巧。

在这种情况下,该公司入驻后第一年磕磕绊绊,运营效果并不好。

一年的过渡期后,其积累了一些经验,从2018年到2021年,服装类目渐有起色。在一次平台活动中,有2-3款产品日销增长了20倍。

在经营类目上,该公司不只做服装,还试水过沃尔玛上的很多类目。他们不希望只靠一个类目吃遍天,因此一直在尝试开拓其他品类的新品。

目前,这家公司已有独立的沃尔玛部,但业内沃尔玛运营短缺,许多卖家只能直接从亚马逊等业务部门调人过去。据该公司分析,在运营细节上,这两个平台还是有着明显的差异。

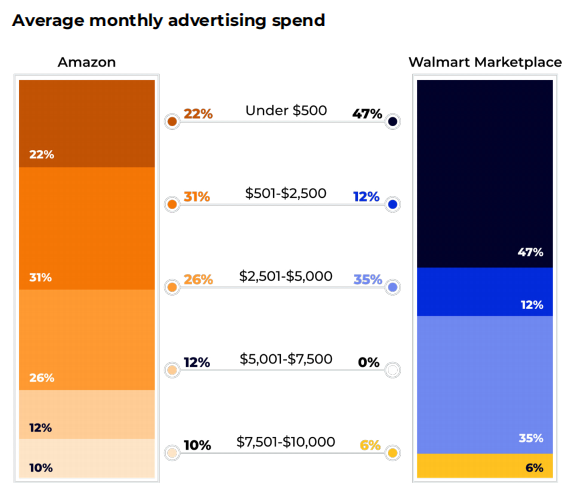

1、广告成本。沃尔玛起步较晚,流量上与亚马逊差距不小,如果卖家想做出比较好的业绩,唯一的方法就是把产品打到头部。亚马逊上,红海类目的单次点击广告成本已达到几美金;在沃尔玛上,把产品打到头部的广告成本是单次点击零点几美金,广告成本更低一些。

(图源: Jungle Scout)

“现在沃尔玛上能赚到大钱的那种(模式),就是产品必须要打到大词搜索页的头部,比如说‘女士泳装’这个关键词,你把产品打到头部去,这样日均单量才会比较可观,大概是亚马逊上量的1/4左右。”

2、售价。沃尔玛的消费群体决定了其推崇低价。“沃尔玛上卖的产品基本上是市面最低价,你上架产品,平台是不允许价格比亚马逊高的,如果高过亚马逊,它可能会匹配同类产品的价格,要求你去降价。所以如果你是货值特别高的那种产品,在上面可能不太好卖。”先升价后降价的假促销也是行不通的。当然,如果你的产品打到头部,还是会有一定溢价空间。

3、利润。该公司认为这方面相差不多,其公司在服装类目可以保持20%-30%的毛利率,还算可观。

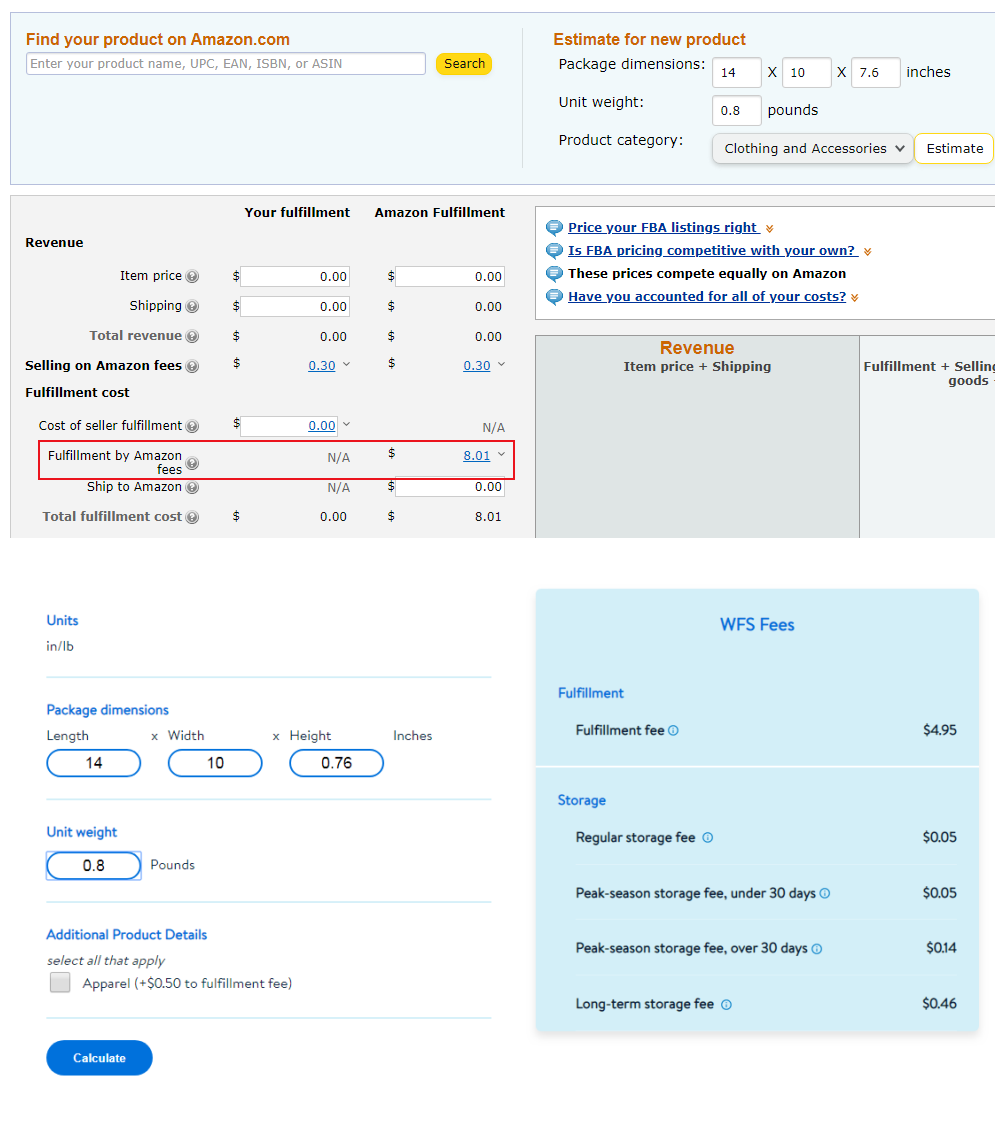

4、配送费。卖家的货件越大,相对而言使用沃尔玛物流WFS的运费就越低、越划算。“如果你是大货件,像是显示器往上走的一些大件家具,沃尔玛的运费是比亚马逊划算很多的,一个包裹可能就差二三十美金。”但如果是小货件,使用WFS的费用可能比FBA费用还高。

5、物流时效。FBA和WFS都有较快的时效,据卖家反馈,因沃尔玛线下门店遍布,WFS“两日达”触达率更高。在沃尔玛上,按照其“一周送达”的店铺绩效考核要求,卖家从国内自发货配送历时较长,仅5-7成能达到时效要求,使用海外仓的约9成可以达标;和FBA相似,WFS更被平台推荐。

二者在物流上也有意外交叉。近期,由于违反沃尔玛政策使用亚马逊多渠道配送,部分卖家被封停账号,这也是新卖家一个易踩雷区。

在今年的形势下,无论是亚马逊还是沃尔玛卖家都不太好过,来自运费高企、地缘冲突的影响无差别地辐射到了多个平台。“这几个月来,我们感觉销量不如以前了。目前的规划只能说是稳住上一年的状态,具体还要看今年旺季的情况,我们也会正常备货。”这家公司说。

在业内,随着平台放宽入驻要求,越来越多的卖家来到了沃尔玛。一些卖家虽暂未入驻,但也表示今后会考虑,待市场成熟了再入局。

沃尔玛成卖家热门去处

Marketplace Pulse数据显示,亚马逊封号潮背景下,在2021年的大部分时间里,中国卖家在亚马逊上的市场份额在流失。在多年增加市场份额之后,这一趋势出人意料地出现逆转。

与之前的五年相比,2021年是一个反常的年份。此前,中国卖家在亚马逊畅销商品中的市场份额都是逐年增加的,2017年从16%上升到22%,2018年从23%上升到26%,2019年从26%上升到33%,2019年从35%上升到42% ,2020年开始下降,到2021年底,这一数字降至33%。该数字对超过90%的顶级卖家进行分析,取自亚马逊四个核心市场(美国、英国、德国和日本)的平均值,在四个市场中,美国亚马逊上的跌幅最大。

与此同时,沃尔玛在3月向国际卖家开放入驻,并增加了6000多名中国的卖家。到2021年底,一个月的新卖家占比超过20%。

截至5月10日,沃尔玛市场拥有148458名卖家。今年到目前为止,已有18705名新卖家加入了该市场,其中5497名是在上个月加入的。

(图片来自Marketplace Pulse)

今年沃尔玛加大了招商力度,并适当放宽了招商门槛,对于很多寻求多渠道经营的卖家来说,无疑是一个热门的选择。有卖家自主申请资质不够,便想购买一个沃尔玛账号,服务商报价3.5W。

上述广州公司介绍,目前沃尔玛卖家数量还是比较少的,所以平台也想吸引中国卖家。市场不饱和的情况下,这个平台还是有利润空间的,相比亚马逊平台而言,沃尔玛对卖家比较友好的一点是现在开店没有月租费和年费,这相当于能省下一笔成本。

根据沃尔玛官方消息,目前沃尔玛美国站卖家入驻包括以下几个条件:1、合法、合规经营的中国企业;2、丰富的跨境电商平台运营经验;3、快速可靠的履单能力;4、近一年跨境电商平台单账号年销售额大于或等于30万美金。

对于最后一条销售额的问题,沃尔玛还作了特别备注:销售额仅为参考标准,对于具有优质生产能力、丰富供应链资源及品牌优势的卖家申请,沃尔玛会根据业务发展需要综合判断您的申请是否通过。

根据知情人士消息,此前沃尔玛的入驻门槛是年销售额需达到百万美金,当时平台是想招募一些有资质的卖家入驻,纵然卖家们有热情,但现实情况却是一票难求。现在或许是平台想获取更高的流量,进一步拓展消费者需求的品类,骤然把准入门槛放宽至年销售额30万美金,这个销售额是不少国内卖家能达到的。所以,今年沃尔玛加大了招商力度的举动很明显。作为平台方,沃尔玛今年在中国有相应的招商目标,而且这个目标定得不小,所以沃尔玛也在持续发力。

在刚刚过去的4月底,沃尔玛还在深圳举办了一场全球电商卖家峰会,其主要目的之一就是吸引更多的中国卖家入驻。

为此,沃尔玛还针对新卖家推出了一些优惠政策,自在Walmart.com开始销售起,前90天可享受50%佣金折扣。若在6月30日前申请加入WFS并发送至少一件商品到沃尔玛物流中心,则可享受前90天免费仓储和WFS配送折扣。

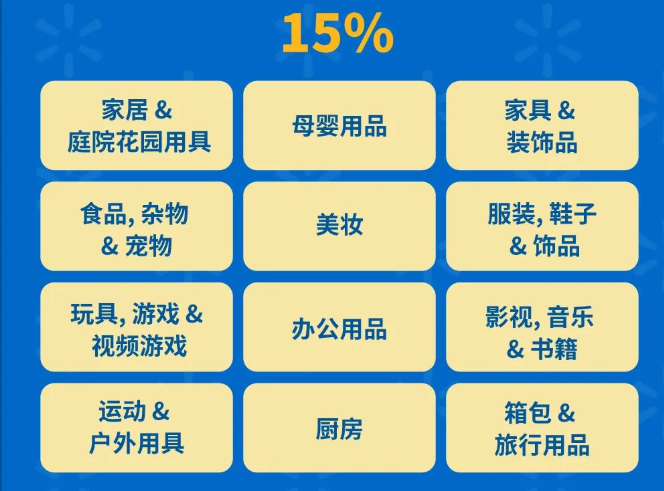

在平台佣金方面,沃尔玛和亚马逊的差别并不大,基本上平台每单都会收取卖家8%-15%左右的费用,具体佣金收取情况视品类而定,现在新卖家前90天的佣金少收一半,这个力度并不小。

据了解,沃尔玛美国站不少品类佣金为15%,具体包括家居、母婴、家具装饰、宠物、美妆等。汽车用品的佣金比例则为12%,消费电子为8%,较低的个人电脑类目佣金是6%。

(图片来自沃尔玛)

根据官方的说法,以上品类也是具有竞争力的热门品类。上述广州公司员工认为,在沃尔玛上,官方提到的一些类目确实吃香。

首先,就实际情况来看,沃尔玛上很多跟家居搭边的类目做得都不差。例如,不少美国人有独栋别墅,基本上都带花园,因此花园用品中推草机等产品卖得特别好。

其次,3C产品和服装产品符合大多消费者需求,也有不错的销售;

再者,宠物用品也是大热门,很多美国人会养宠物,宠物相关产品有自然的需求。在具体产品方面,一些相对奇葩的宠物墓碑和骨灰盒也会有一定的市场。

沃尔玛和亚马逊相差多远?

有了热门品类加持,加上平台放宽门槛的优惠政策,或加速一批卖家入局。

对于想要尝试入驻沃尔玛的卖家,沃尔玛老卖家给出了几点建议:

1、沃尔玛是一个新的赛道,也算是一个避风港。部分卖家销售渠道单一,拿一些单做亚马逊平台的卖家来说,他们被平台封号之后,面临很高的风险,如果再有滞销库存,资金周转压力会很大。而且平台竞争白热化的情况下,价格内卷已经出现,长期下去可能难以为继,沃尔玛是可分散高风险的一个渠道;

2、目前,沃尔玛在大力吸引卖家,也会给新入驻卖家一些福利,平台费用方面有所降低,对卖家来讲是实实在在的利好;

3、沃尔玛自身是有一定优势的,它本身有做线下商超,而且一直是世界五百强企业,财力方面有一定保证,回款相对稳定,卖家也会更有保障一些。

此外上述广州公司坦言,如果卖家有条件、有想法,可以提早入场,趁卖家整体数量不多的时候占据优势,入驻平台之后,在其他平台上的优势品类可以直接搬运到沃尔玛,如果没有优势品类,可以直接从精品做起,现在沃尔玛并不是一个适合铺货的平台。

不过,部分卖家在入驻一段时间后,发现订单来得并不猛烈,但综合来看依然值得经营。“说实话平时单量并不多,零零散散的一天几十单,算上广告费整体可能还都是亏钱的。但年底旺季的时候销量确实还挺可观的,淡季养着号养着人,旺季重点搞搞还是可以的。”一位卖家说。

在最关键的销售规模方面,亚马逊还是比沃尔玛领先了一大步。

根据沃尔玛发布的2022财年报数据,沃尔玛的电商净销售额为732亿美元,同比增长了11%,跟两年前相比增长了90%,几乎翻了一倍。

巧合的是,沃尔玛2020财年截止日刚好是美国出现第一例新冠确诊病例后不到两个星期。以这个时间划分,沃尔玛的电商业务,是在疫情后才真正发展起来的。

而疫情也推高了亚马逊平台的业绩。2021年,亚马逊首次超越沃尔玛,成为美国本土的零售之王。

PYMNTS的数据显示,2021年,美国近60%的在线零售购买在亚马逊上完成,2021年,其在美国零售市场的份额达到 56.7%,相比之下,2021年末沃尔玛在美国国内数字零售销售中的市场占有率仅为6.2%。亚马逊领先沃尔玛将近10倍。

不过沃尔玛的线上渠道增长速度很快,这点也吸引了不少卖家。

一份2022年沃尔玛卖家状况报告显示,2022年沃尔玛每月独立访客流量1亿;31%的买家购物时首先在沃尔玛搜索;2021年有20000名卖家入驻了沃尔玛美国站,预计2022年再新增40000名。

因为卖家数量有限,所以沃尔玛卖家能获取更多的流量。按照目前的流量情况和卖家数量对比,平均1个亚马逊店铺能获取48名顾客,而沃尔玛这边1个店铺能获取1918名顾客。

该报告还显示,95%的沃尔玛卖家业务有盈利;73%的沃尔玛卖家利润率超过20%,超过一半的卖家年收入超过10万美元;57%的企业卖家年收入在200万至1000万美元之间;54%的中小型品牌年收入超过六位数,33%的利润率超过20%。

随着沃尔玛卖家群体逐渐扩大,业内对该平台的反馈也不断增加。有卖家表示,沃尔玛的退款率太高,平台又倾向保护买家,营业额高不代表毛利多。其中退货率问题被多位卖家提及。

另一方面,沃尔玛平台开放至今,其系统虽已逐步完善,并不断推出新功能求,但显然还需进一步优化。

例如,卖家用表格上传产品时,常常会因系统问题出现上传错误;如果卖家想要一次性上传多个产品,可能要上传多次才能成功,或者只能开case找客服解决。如今,沃尔玛同时配备了英文和中文客服,但中文客服还是存在局限性。相比之下,亚马逊系统虽然也偶有bug,但整体来说要比沃尔玛靠谱许多。

此外,沃尔玛或还需要同步其他平台上的一些功能,尤其是在广告方面,例如许多卖家关心的广告否词、第一竞价和第二竞价原则等。

总体而言,在沃尔玛电商业务不断发展中,更多跨境卖家对其寄予厚望,希望它成为能与亚马逊掰手腕的平台。

一位业内人士称,纵观几个竞争对手,似乎只有沃尔玛有和亚马逊抗衡的实力,它有一个最大的优势便是线下取货这,这个优势能助其长期积累消费人群,这个庞大线下群体完全有可能转化为线上消费力量。

暂无评论,快来评论吧~

暂无评论,快来评论吧~