朱小慧 栏目: 亿恩观察 2年前

简介:同是3C大卖,同一天上市,走向却截然不同……

锤子手机创始人、初代网红罗永浩曾说“卖手机的不如卖手机壳赚钱”,手机壳的盈利能力是否如其所言,看法不一,但作为亚马逊吉祥三宝中的一员,多少跨境卖家曾借其起家并赚到一桶又一桶的金,大卖杰美特更是在红利中成为了“手机壳第一股”。

不过,上市三年多,杰美特似乎开始“退潮”。

与安克同日上市,杰美特市值已蒸发近百亿

在全球主要贸易体的经济摩擦影响下,与其他产品市场一样,移动智能终端产品市场受到了不小的负面影响。在这样的背景前提下,3C大卖杰美特的业绩连连亮起红灯。

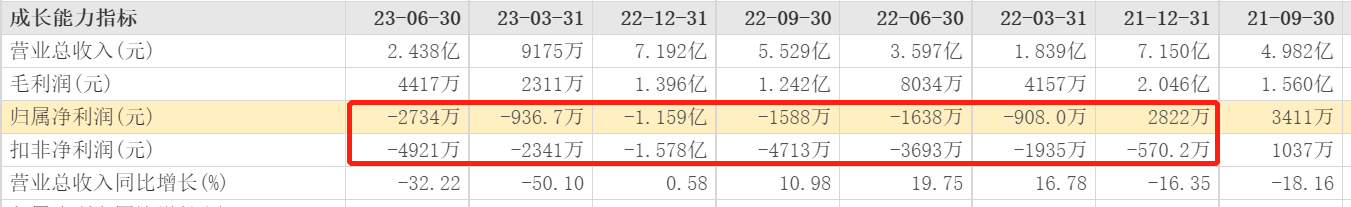

如今,杰美特仍未能扭亏为盈。财报显示,今年上半年,杰美特营收仅达到2.44亿元,较去年同期(3.6亿元)减少了32.22%。最重要的是,其在净利润方面的亏损状态又加剧了,今年上半年亏了2734万元,去年同期仅1638万元。

为多个智能终端制造商,以及国际知名智能终端配件品牌商提供ODM/OEM业务,是杰美特迅速在手机壳市场占得一席之位的最重要的一环。这其中,华为曾多年成为杰美特的业绩金主。

数据显示,2014年,来自华为的采购量在杰美特的销量占比中达到8.2%,2015年这一数字连翻几倍,达到20.15%。此后,杰美特与华为进行了更深层次的捆绑。

2016-2019年间,杰美特对华为的销售金额分别为0.95亿元、1.27亿元、2.65亿元、3.77亿元,占总营收的17%、23.47%、40.99%、45.47%,逐年增高。

2020年,杰美特曾在招股书中坦言,报告期内,公司供应华为产品增速较快,与近年来华为品牌移动智能终端出货量走势基本一致,由此也可见其业绩对华为的依赖。

背靠华为这棵大树,杰美特有了冲刺资本市场的底气。2015年,杰美特首次提交招股书,可惜因盈利能力问题被深交所驳回;2017年,杰美特再次冲击A股市场,但因业绩存疑而再次折戟。

直到2020年8月24日,杰美特终于敲钟,股票发行价为41.26元/股,彼时市场对杰美特极为看好,股价一路飙升,巅峰时甚至涨至95.22元/股,市值超120亿元,真正坐实了“手机壳第一股”的宝座。

但一个对某一客户深度捆绑的企业,是存在着发展的“致命伤”的。就在上市的那一年,杰美特的最大金主——华为就收到了美国的一纸禁令,可想而知,这带给杰美特多大的营收重击。财报数据都能佐证,自此之后,杰美特开始了一路下滑。

2021年,杰美特营收开始下滑,亏损苗头隐隐透露,虽然当年其净利润仍维持在2822万元,但扣非净利润已经是-570万元,此后便一发不可收拾,2022年直接亏了一个多亿。直到今年上半年,其累计亏损达到1.4亿元。

受此影响,杰美特的股价也是一路滑坡。昨日收盘价仅为20.01元/股,比发行价跌了52%,较巅峰时期的95.22元/股更是惨跌79%,市值从123亿跌至昨日的25.61亿元,足足缩水近98亿元。

与同为3C大卖的安克创新同日上市,如今两者的市场表现力却截然相反,安克连年营收净利大增,市值达到342亿元,杰美特却深陷盈利泥淖中。

自有品牌毛利率高达60%,但营收表现实在羸弱

上述文章说了,杰美特种种颓势与其深度捆绑单一客户、聚焦少数合作伙伴有关。

2020年,杰美特前五大客户合计销售额达到5.62亿元,超过总营收的一半以上(占比65.77%),其中华为作为第一大客户占了31%的份额,是排名第二的客户的两倍。

2021年,杰美特的前五大客户合计销售额下降至3.16亿元,占比44.14%,而华为占比猛缩水,以14.37%的份额与排行第二的客户近乎持平。

2022年,杰美特的前五大客户合计销售额又上升到3.32亿元,占比46.16%,华为仍以12.84%的份额占第一。

不难看出,杰美特真的切实地坚持执行以“大客户战略”为核心驱动的战略,但就这种模式,曾被不少业内人士所诟病,“上市企业做代工,终究难走远”。

许是大卖们也都认为这一风险的威胁并不小,因此越来越注重品牌的发展。建立一个品牌,加深用户心智,在这一方面,安克算是做得比较好的跨境选手。

杰美特也有自己的品牌,其推出的定位于中高端配件产品的自有品牌X-doria在海外市场也有一定的市占率,通过亚马逊等平台,X-doria品牌下的手机壳销往美国、欧洲及日本等多个国家或地区。

但是,比起ODM/OEM,杰美特的自有品牌实在表现“虚弱”。

就今年上半年来说,杰美特的自有品牌业务营收仅达到4663万元,占总营收的19%,也就是说81%的营收还是由其ODM/OEM业务贡献的,而这种营收表现存在已久。

2022年,杰美特自有品牌营收为1.67亿元,占总营收的23.21%;

2021年,杰美特自有品牌营收为2.49亿元,占总营收的34.77%;

2020年,杰美特自有品牌营收为2.93亿元,占总营收的34.23%。

可以看到,杰美特在自营品牌上的发展反而是连年走下坡路的,不仅营收持续下滑,在业务中的占比也变得越来越小。

难道杰美特真要反其道而行之,放弃品牌化道路?照理说并不会,因为比起ODM/OEM业务,杰美特自有品牌业务的毛利率水平是相对较高的。单从今年上半年来说,杰美特ODM/OEM业务的毛利率只有8.15%,但自有品牌的毛利率达到60.26%,相差甚远。

与此同时,当前全球手机市场需求萎靡。数据显示,2022年全球智能手机市场的出货量为12.07亿台,较上一年下跌9.9%,还有机构预测今年手机出货量或创十年来新低,杰美特的ODM/OEM业务恐亦会受此影响。

因此,加大对自有品牌的投入,提升品牌业务的销售能力,对杰美特的综合毛利和长期发展来说是有利无害的。但要如何继续走好品牌道路是杰美特亟待解决的问题。

暂无评论,快来评论吧~

暂无评论,快来评论吧~