赵丹 栏目: 亿恩观察 3年前

简介:受通货膨胀的影响,全球经济形势动荡,不少跨境卖家的日子都举步维艰。但是却有头部卖家逆势增长,在行业中持续领先。

受通货膨胀的影响,全球经济形势动荡,不少跨境卖家的日子都举步维艰。但是却有头部卖家逆势增长,在行业中持续领先。

欧圣电气三季度净利润飙升170.16%

近日,跨境大卖欧圣电气交出了第三季度的成绩单,表现非常亮眼。

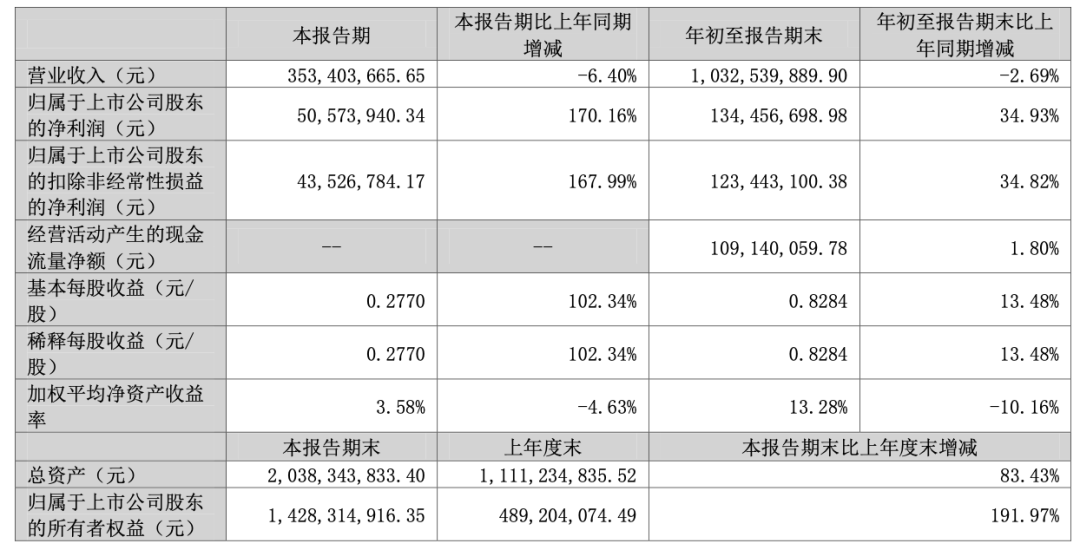

数据显示,欧圣电气2022年第三季度的营业收入达到3.53亿元,对比去年同期仅下降了6.4%。但是实现归属于上市公司股东的净利润达到5057万元,与2021年第三季度相比,飙升了170.16%。

整体来看,欧圣电气的业绩呈现出良好的发展态势。

就整个前三季度来看,欧圣电气的营业收入达到10.33亿元,归属于上市公司股东的净利润为1.34亿元,同比增长了34.93%。经营活动产生的现金流量净额1.09亿元,同比增长1.80%。

在2021年欧圣电气的营业收入为13.15亿元,同比增长32.61%,归属于上市公司股东的净利润为1.16亿元,同比下跌15.41%。

欧圣电气成立于2009年,最初在香港设立有限公司,目前总部位于江苏省,是华东地区综合实力比较强的头部卖家之一。公司的主营业务有空气动力设备和清洁设备的研发、生产和销售,小型空压机和干湿两用吸尘器是该公司的“王牌产品”。

目前公司的两大王牌产品分为家用和商用,其中小型空压机家用型号100余种,商用型号50余种;干湿两用吸尘器家用型号150余种,商用20余种。主要应用领域包括汽车维修、建筑装饰、家庭室内外清洁和车内清洁等。

欧圣电气的出口产品主要销往北美、欧洲等境外市场,其中美国为重要的出口地。值得一提的是,欧圣电气的境外销售收入占比在99%以上。

结合国内和海外市场的不同,欧圣电气根据市场的特点和推广效果等因素,采取了ODM模式、品牌授权模式、OEM模式、OBM模式等具有针对性的多样化销售模式。

通过多样化的销售模式,欧圣电气与多家世界知名零售商达成了稳定的合作关系,主要包括亚马逊、沃尔玛、Lowe’s、家得宝、好市多、Canadian Tire Corporation等。

在亚马逊和沃尔玛平台上,欧圣电气销售的有自有品牌Stealth,也有Stealth等品牌授权的贴牌产品。

值得一提的是,这个品牌的授权模式有所不同。欧圣电气与品牌授权商签署商标使用权协议,欧圣电气主导产品的开发设计,在协议约定期内、指定地域内选择客户销售,支付商标许可使用费。也就是说,公司的产品和运营还是欧圣电气负责。

在海外销售渠道保持长期稳定的基础上,欧圣电气也拥有了广泛的海外客群。

目前欧美地区是欧圣电气的重点市场,该公司的小型空压机和干湿两用吸尘器产品受到了当地消费者的广泛欢迎。

在稳定欧美业务的基础上, 欧圣电气还在大力拓展亚洲、拉丁美洲、澳洲等中高端市场,目前其海外营销网络广泛分布于全球20多个国家和地区,已经形成了覆盖全球主要小型空压机和干湿两用吸尘器消费国家和地区的零售终端。

欧圣电气上市之路一波三折,仍面临多重风险因素

在今年4月22日,欧圣电气登陆深交所创业板,成功上市,发行股票4565.2万股,发行价为21.33元/股,募资9.74亿元。

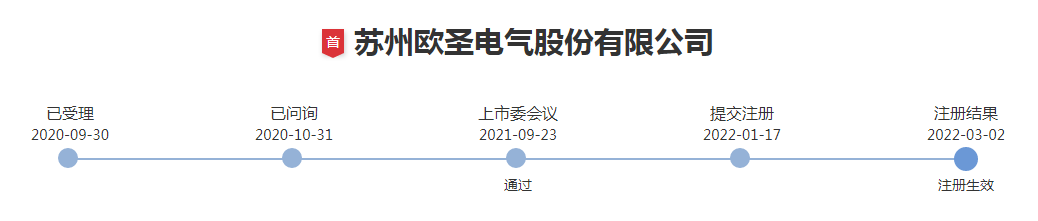

但是欧圣电气的上市之路却是一波三折的,近两年经历了两次中止之后,才最终上市成功。

2020年11月23日,因发行人及保荐人更新财务资料,欧圣电气主动申请中止发行上市审核程序;2021年2月22日,财务资料更新完成,恢复上市审核。

2021年9月30日,欧圣电气因IPO申请文件中记载的财务资料已过有效期,需要补充提交,再次中止上市审核;2021年12月7日,财务资料更新完成,恢复上市审核。

在经历了两次财务资料更新之后,欧圣电气最终在深交所上市成功。

尽管欧圣电气上市成功,目前该公司仍然面临着许多不确定因素。

美国是欧圣产品的重要市场,目前欧圣电气在该市场正面临毛利率下降、成本上升的风险。

疫情期间长期的居家隔离推动了小型空压机和干湿两用吸尘器等家用工具类产品的市场需求急速提升,但是随着美国疫情管控政策的放宽,越来越多的人恢复正常的工作和社交,此类产品的需求量也在减少。

另一方面,欧圣电气在美国各大主流电商平台的客群是比较集中的,具体包括亚马逊、沃尔玛、Lowe’s、The Home Depot和Costco。根据欧圣电气公布的财报数据,排名前五的销售渠道营收占比非常高,达到70%以上。如果以后主要客群的需求量下降,将会直接影响欧圣的业务规模和经营的业绩。

所以欧圣电气必须开拓下一个潜力市场和新的客群,从而降低客户集中对公司业务造成的不利影响。当前欧圣电气的营收对海外大客户的依赖程度太高,可能会影响公司自身的议价能力和财务数据。

目前,欧圣电气已经意识到了相关的市场风险,开始在生产环节节约成本,在东南亚建设工厂。

6月1日,欧圣电气发布公告称,公司审议通过了《关于在香港新设欧圣投资(香港)有限公司并通过其在马来西亚新建欧圣科技(马来西亚)有限公司机电设备生产项目的议案》。

据了解,该项目拟投资金额5000万美元,约合3.4亿元人民币,用于欧圣科技(马来西亚)有限公司机电设备生产项目的自建,建设周期为6个月,计划从2022年7月开始,预计2022年12月底建设完成。

众所周知,东南亚的人力成本和制造成本是有一定优势的,欧圣电气将生产制造环节转移到东南亚,是有利于企业未来的发展的。

市场是瞬息万变的,欧圣电气必须提升开拓新市场的能力和对市场风险的承压能力,才能在未来推动企业更好地发展,保持领先的优势。

暂无评论,快来评论吧~

暂无评论,快来评论吧~