左钦念 栏目: 其他 4年前

简介:Coupang主要投资者的上市收益将达到本金的11-13倍。

韩国电商巨头Coupang近日宣布,已通过提交给美国证券交易委员会(SEC)的修改后的上市文件,将公开发售价格定为1.2亿股,每股价格为27-30美元。

按最高发行价计算,也就是说如果公开发行价为30美元,那么Coupang最多可筹集36亿美元(约4万亿韩元)。

继阿里之后在美上市的最大规模非美公司IPO

根据Coupang的在外流通股票总数计算,其上市后的市值最高将达到510亿美元,将成为成为美国股票市场历史上第四大亚洲公司的IPO,也是继阿里巴巴之后在美国交易所上市的最大规模非美国公司IPO。

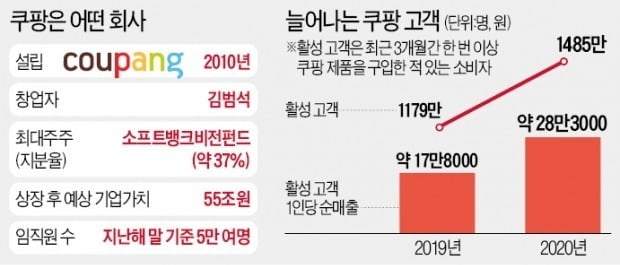

除此之外,Coupang的股份结构也被披露。上市之后,软银愿景基金占股33.1%,Greenox占16.6%,Neil Meta占16.6%,创始人兼董事会主席金范锡(Kim Bum-seok)占10.2%。

尽管Coupang创始人、董事会主席金范锡(Kim Bum-seok)在上市后只拥有Coupang10.2%的股份。但是金范石却持有全部的B类普通股,这些B类股票将获得每股29倍的差异投票权。使得即使上市后金范石依旧拥有76.7%的投票权,足以保证Coupang的稳定运营。

至于主要投资者的收益,如果最终发行价设定为期望的发行价区间,则估计现有股东的上市收益最高将达到本金的11-13倍。根据股票报告,现有股东所持股票的平均每股价格仅为2.26美元。

作为韩国最大以及最受欢迎的电商平台,Coupang的上市自然离不开其优秀的业绩能力。

Coupang的招股书显示,其年营收也分别从2018年的40.54亿美元和2019年的62.7亿美元上升至2020年的119.67亿美元。

Coupang的人均消费额从2019年的17.8万上升至28.3万韩元,活跃用户(最近三个月购买过产品)也从1179万上升至1485万,业绩惊人。

在此次上市之后,Coupang将可获得约4万亿韩元的资金可供投资和发展。据每日经济报道,Coupang将在这笔资金的支持下对自己的运输和物流能力以及IT开发人员进行大量的额外投资。届时,相信Coupang的步伐将会迈得越来越快!

暂无评论,快来评论吧~

暂无评论,快来评论吧~