朱小慧 栏目: 亿恩观察 1年前

一个个不起眼的手机壳、充电器以及一条条简单的数据线,撑起了数家企业的IPO之路。多年来,手机配件市场“血海”一片。

安克创新、绿联、品胜等靠着充电产品先后在跨境电商圈立住脚跟,CableCreation也仅仅凭借数据线就卖出3亿多,成为亚马逊中国出海品牌百强榜的上榜者。

在手机壳这门生意上,出海品牌CASETiFY年销300万件、PITAKA年营收上亿,就连LV、爱马仕、香奈儿等国际奢侈品牌都曾推出手机壳单品。显然,这是门有利可图的生意,但素有“手机壳第一股”之称的杰美特却连遭滑铁卢。

杰美特2023年营收超7亿元,亏损近1亿元

在全球主要贸易体的经济消极影响下,与其他产品市场一样,移动智能终端产品市场表现似乎也不如往常。

在这样的背景前提下,3C大卖杰美特的业绩连连亮起红灯。如今,杰美特仍未能扭亏为盈。

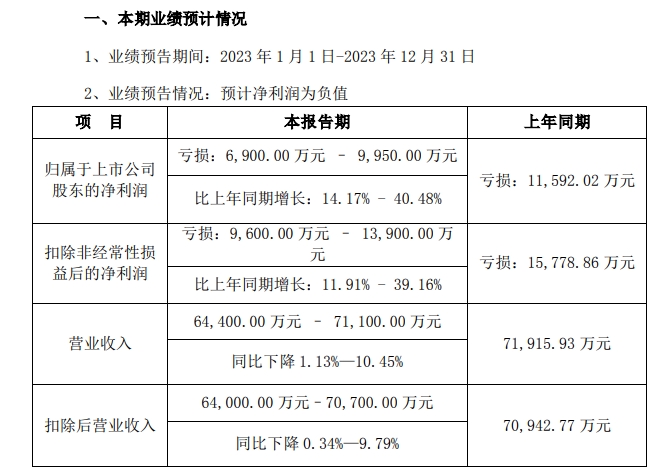

根据杰美特发出的2023年度业绩预告显示,过去一年,其营收达到了6.44亿元–7.11亿元,而2022年全年营收为7.19亿元,对比下来,下降了1.13%—10.45%。就扣除后营业收入来说,杰美特去年有6.4亿元–7.07亿元。

*注:扣除后营业收入是指企业在扣除与主营业务无关的业务收入和不具备商业实质的收入后所得到的营业收入。这一数据能更真实地反映企业的实际经营状况,因排除了非核心或非经常性的收入,从而使比较和分析更为客观和准确。

而在净利润方面,去年杰美特亏损了6900万元–9950万元,比起2022年的1.16亿元净亏损,净利润正向增长了14.17%-40.48%,虽然亏幅减小,但并不大。扣非净利润更是亏损了0.96亿元–1.39亿元,比前年的1.58亿元有所减缓,但幅度仍旧不高。

对于利润仍处于亏损状态,杰美特归因于毛利率、汇率和未收款项三方面。

具体来说,去年由于海内外整体消费行情变化,影响到杰美特的收入结构发生了变化,长期以来毛利率较高的海外业务收入占比降低了,进而导致整体毛利率有所下降。

此外,受汇率变动影响,财务费用有所增长。虽然销售费用、管理费用及研发费用相比2022年有所下降,但财务费用增长了。

去年,杰美特对对Incipio Technologies,Inc.和Vinci Brands LLC两个公司的应收账款诉讼案件仍未有进展,在综合评估后认为账款收回的可能性进一步降低,预期信用损失可能会进一步增加,因此杰美特对这两笔应收账款增加计提坏账准备。

上市三年半,杰美特连亏两年

今年是杰美特上市的第四个年头。

2006年,杰美特在深圳成立,最初从事的就是手机配件的研发、设计和生产,手机壳是其核心产品。十余年里,杰美特凭借着一个个手机壳与华为、三星、苹果等手机大厂商进行了深度合作,更完成了进军资本赛道的历程,晋升为上市大卖,成为了“手机壳第一股”。

早期来说,我们熟知的大多数跨境大卖都是靠ODM/OEM业务起家的,杰美特也不例外。

2014年,华为的采购量在杰美特的销量占比中达到8.2%,2015年这一数字连翻数倍,达到20.15%。

2016-2019年间,杰美特对华为的销售金额达到了0.95亿元、1.27亿元、2.65亿元、3.77亿元,占总营收的17%、23.47%、40.99%、45.47%,逐年增高。

背靠华为,杰美特在2020年又有了冲刺资本市场的底气。

2020年8月24日,杰美特敲钟,与如今3C赛道上的另一大卖——安克创新同日进军资本市场。

上市之初,杰美特股价一路飙升,从发行初的41.26元/股飙至巅峰时的95.22元/股,市值一度达到123亿元。

但风光并未维持多久。

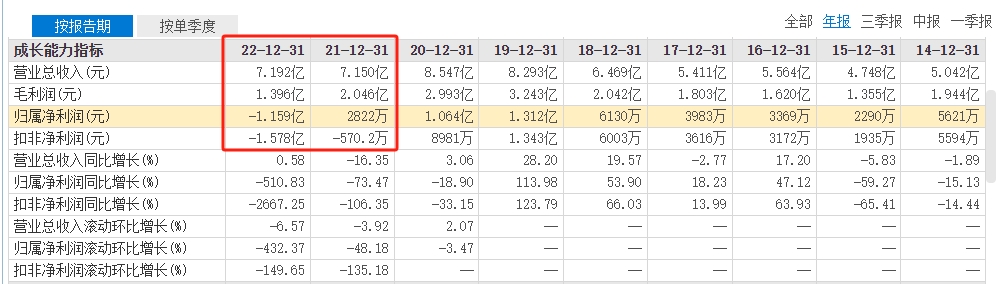

2020年,杰美特营收8.55亿元,净利润为1.06亿元;

2021年,营收降至7.15亿元,净利润仅剩2822万元,扣非净利润则是亏损570万元;

2022年,营收7.19亿元,净亏损1.16亿元;

2023年,营收6.44亿元–7.11亿元,净亏损6900万元–9950万元。

亏损状态一发不可收拾。

去年上半年,杰美特营收2.44亿元,亏损2734万元,也就是说在下半年的传统旺季中,虽然杰美特营收了4亿元-4.67亿元,但亏损了4166万元-7216万元,卖得越多亏得越多。

与安克同日上市,市值蒸发超百亿

上述提到杰美特与安克是同日上市的,但如今看来,两者走向了截然不同的路。

如今安克年年营收百亿,在跨境圈内提起大卖,几乎无人不晓。如果说安克还在阳光大道上狂奔,那么杰美特就是在泥泞中艰难行走。

上市后三年半的时间里,杰美特已经连亏两年多。

2月7日,杰美特股价更是创下历史新低。截至当日收盘,杰美特股价仅剩9.87元/股,较巅峰时期的95.22元/股暴跌89.6%。而截至发稿时间,杰美特股价为11.95元/股,仍比发行价跌了71%,较巅峰时期更是惨跌87%,市值也从巅峰时的123亿跌至15.33亿元,足足缩水107.67亿元。

深度捆绑合作伙伴,对跨境电商企业来说,风险十分高。杰美特颓势即是从2020年大客户华为遭遇一连串国际市场阻碍开始的。

而如今,杰美特的ODM/OEM业务仍占营收大头。就2023年上半年数据来说,其整体营收2.44亿元,ODM/OEM业务收入达到1.97亿元,占营收的比重达到80.87%,还比2022年同期的75.11%上升了。

反观其自有品牌X-doria,营收有4663万元,仅占总营收的19.13%,2022年同期的占比还有24.89%。

当下,众多跨境电商企业都在品牌化,培养消费者的品牌认知和粘性,安克旗下都孵化了Anker、Eufy、NEBULA、Soundcore等不同产品的品牌矩阵,而杰美特的X-doria似乎仍未被重视,营收表现实在羸弱。

2020年,杰美特自有品牌占总营收的34.23%,2021年占比34.77%,2022年,占比23.21%,2023年上半年占比只有19.13%。

杰美特不想走品牌化?可是比起ODM/OEM业务,杰美特自有品牌业务的毛利率水平是相对较高的。就去年上半年而言,杰美特ODM/OEM业务的毛利率只有8.15%,但自有品牌的毛利率达到60.26%,相差甚远。

走品牌化还是继续依赖代工?杰美特下一步棋又该如何落子?

暂无评论,快来评论吧~

暂无评论,快来评论吧~